手持ちの資金が少ない時に便利な分割払いですが、ネット上では「手数料がヤバい」「負のループに陥る」などの口コミが見られ、使うべきか迷っている方も多いはず。

先に結論を言うと、分割払いは損でしかないため、利用するのは辞めるべきです。

今回は「手数料の計算方法」や「分割払いを繰り返す人の末路」などを解説します。

また、多額の借金を抱えている方が「今すぐ頼るべきおすすめの救済措置」や「無料で使える便利なサービス」もご紹介しているので、ぜひ最後までご覧ください。

クレジットカードの分割払いとは?

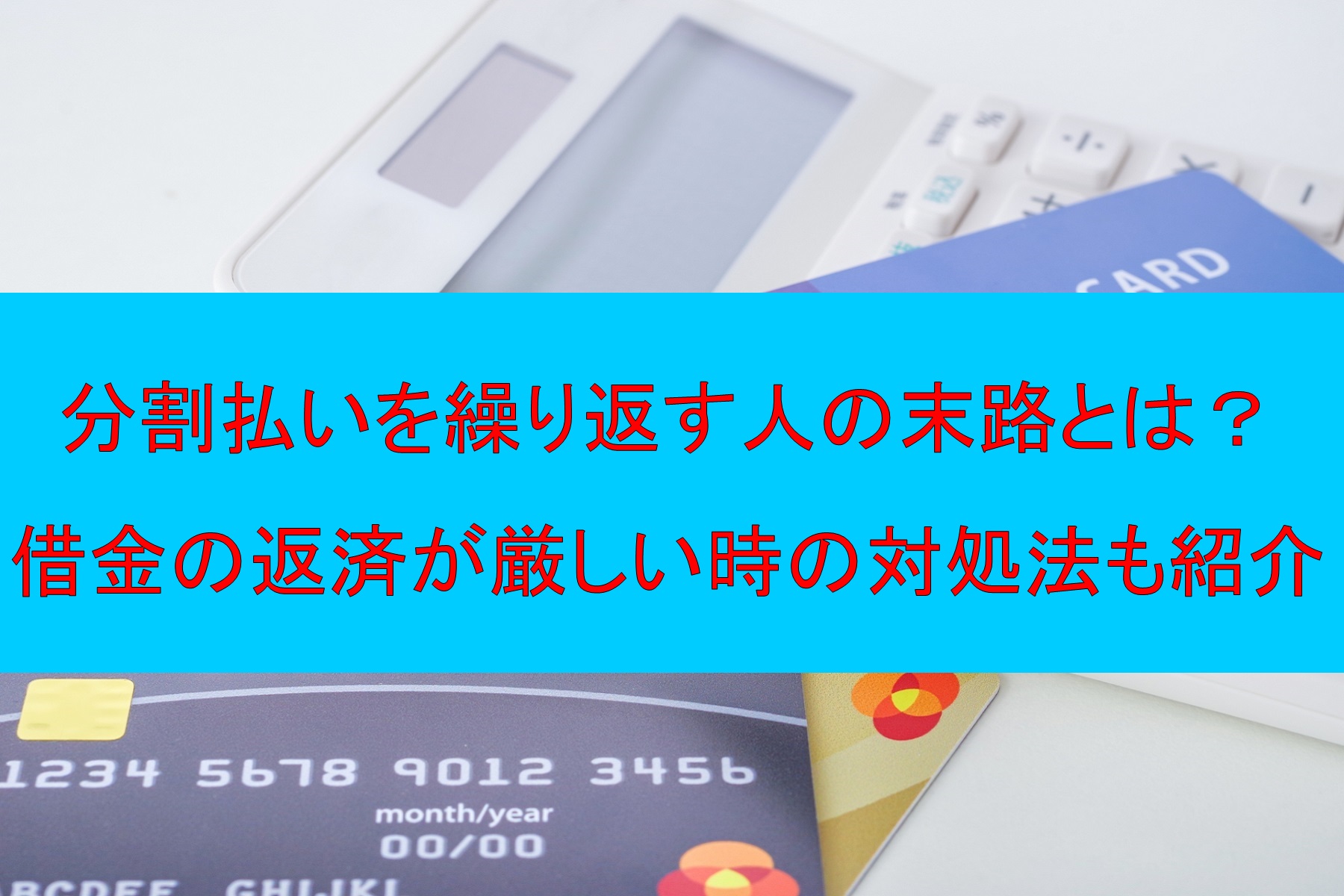

分割払いとは、クレジットカードの利用金額を複数回に分けて支払っていく方式のこと。次の請求日までに、資金が用意できそうにない時に心強い味方となります。

指定できる支払回数は会社ごとで異なりますが、2・3・5・6・10・12・15・18・20・24・30・36回が多いです。2回払いを選択した場合のみ、手数料は発生しません。

分割払いは先に「支払回数」を決めます。そのため、リボ払いとは違って返済期間が長期化することは少なく、今後の見通しを立てやすいメリットがあります。

家電が壊れて高額な買い物が急遽必要になった、買いたいブランド品があり我慢できなかった・・・などで1度や2度「分割払い」を利用するのは悪くないでしょう。

分割払いの手数料の計算方法|返済シミュレーション

分割払いの手数料の計算方法は少し複雑で、クレジットカードの利用金額・支払回数・分割払手数料率(実質年率)によって金額が異なってきます。

「手数料」「支払総額」の求め方は下記の計算式をご覧ください。

- 分割払手数料 = 利用金額 ×(利用金額100円あたりの分割払手数料/100円)

- 支払総額 = 利用金額 + 分割払手数料

- 1ヶ月の支払金額 = 支払総額 ÷ 支払回数

参考までに、利用金額36万円を「6回」「12回」「36回」に分割した場合、手数料と支払総額はいくらになるのか計算してみました。(※金利は実質年率15.00%で統一)

| 利用金額 | 360,000円 | 360,000円 | 360,000円 |

| 支払回数 | 6回 | 12回 | 36回 |

| 手数料 | 15,912円 | 29,916円 | 89,280円 |

| 支払総額 | 375,912円 | 389,916円 | 449,280円 |

※契約内容により、実際の支払額と異なる場合があります

このように、支払回数によって手数料・支払総額は大きく変わってきます。

支払回数が36回で毎月「1万円+手数料」を支払っていく形だと、総額は「449,280円」となります。支払回数が多いほど、無駄なお金を払うことになるのです。

分割払いを繰り返す人の末路

分割払いを繰り返すことで下記のような末路を迎えることになります。

- 家計管理がぐちゃぐちゃになる

- 手数料で大損を食らってしまう

1つずつ順番に見ていきましょう。

1. 家計管理がぐちゃぐちゃになる

分割払いを使うと、本来であればその月で終わる支払いが翌月・翌々月へと持ち越されます。多用すると、返済状況が把握しづらくなるのは言うまでもないでしょう。

家計管理がぐちゃぐちゃになると、今後のお金に対する不安も増していきます。分割払いはあくまでも「その場しのぎの手段」であることを忘れてはいけません。

2. 手数料で大損を食らってしまう

分割払いが最もヤバい点は手数料が高いこと。1度の利用ならそこまでの負担は感じないかもしれませんが、繰り返し使うと多額のお金を無駄に支払うことになります。

場合によっては、数十万円単位で損を食らうことになるでしょう。分割払いはハッキリ言って、支払を先延ばしにできること以外に、良いことは何一つありません。

借金を返すために分割払いを利用するのは超危険

もし、借金返済のお金を作るために「固定費」「生活費」の支払を分割払いで後回しにしようと考えているのであれば、それは絶対に辞めるべきでしょう。

一時的には金銭的な余裕が生み出せても、結局は後でその分のつけが回ってきます。別の場所で借金を作っているだけで、状況が良くなることは何一つありません。

返済が滞り「催促状」「督促状」が送られてくることも十分に考えられます。

多額の借金を抱えているなら「借金救済措置」を利用して、今ある借金がいくら減額できるか調べてみるのがおすすめです。スマホ1つ・無料なのでリスクもありません。

利息が膨らみ返済額が大きくなる前に、一刻も早く対策を講じることが大切です。

今話題の「借金救済措置」について詳しくは次の章をご覧ください。

知ってて損はない!借金救済制度とは

日本には「借金救済制度」といって返済で困っている人を救う制度があり、債務整理を行うことで借金を減らしたり、支払いを免除してもらう制度があります。

債務整理と聞くと「難しそう!面倒くさそう!」と感じるかもしれませんが、減額診断サービスを使えば、自宅にいながら借金が減らせるのか匿名・無料で確認することができます。

減額診断がきっかけで借金を減らせた方も多く、仕事を掛け持ちしたり、固定費や生活費を無理して削る方法とは違い、すぐに解決を試みることが可能です。

また誤解されがちですが、債務整理をしたからといって、家族に影響が及ぶことはありません。賃貸契約が無理になったり、キャリア形成が不利に働くこともないです。

WEB上で診断できるので、チェックする価値は大いにありです。

減額診断サービスを使うメリット

減額診断サービスの特徴

- 24時間いつでも診断受付可能

- 匿名OK・住所の記入不要

- 会社や家族にバレずに使える

- 費用は一切かからない

ポイント

ちなみに、ここでいう借金とは「カードローン」「キャッシング」「クレジットカードの返済(リボ含む)」などのこと。

使い方は簡単で3つの質問に答えるだけで良いので、気軽に利用してみましょう。

減額診断サービスを使うと、月々の支払いを減らせそうかが分かります。場合によっては、返済総額が大きく減ることも!

利用したからといって、法律事務所に依頼をしないといけないわけでは無いので、身構える必要もありません!

利息が膨らんで返済額が増えてしまった、あのとき借金がどのくらい減るか調べておけば良かった・・・

こんな後悔をしないよう、今すぐ「減額診断サービス」を使って借金の状況を分析してみましょう。

\無料・匿名・住所不要でバレない/

減額診断をきっかけに減額に成功した人の例

ここでは「減額診断をきっかけに減額に成功した人の事例」を3つご紹介します。

※借入条件・取引状況により個人差があるため、結果を保証するものではありません

50代/男性

勤めている飲食店の経営が悪くなり、給与が大幅に減少。残業代もカットされ、借金の返済が無理になりました。このまま滞納し続ける訳にはいかないと思い、債務整理を決意。幸いなことに、月15万円の返済が8万円にまで減りました。このピンチをなんとか乗り越えれて良かったです。

30代/女性

リボ払いなら大丈夫と思い、美容や買い物に使ったのがきっかけで自転車操業になっていました。すると借金がどんどん膨らみ、気づけば400万円程に。状況を打破するために債務整理を依頼しました。そしたら、借金が見事に減額できました。感謝してもしきれません。

40代/女性

2人の子を持つシングルマザーです。私の経済力だけでは子育てが厳しく、230万の借金を抱えてしまいました。そんな中、減額診断サービスを使って弁護士に相談したところ、返済額が月8万から4万に!心の負担も減ったので良かったです。

上記の口コミを見ると、減額診断サービスをきっかけに「返済総額が大幅に減った」「月々の返済額が少なくなった」という方が数多くいることがお分かりいただけるはず。

無料で利用できるサービスなので、使わない理由なんてありません。手遅れ状態になる前に、減額できるか調べてみましょう。

\無料・匿名・住所不要でバレない/

借金問題、一人で頑張らないで!

複数回に分けて支払える分割払いですが、多額の手数料がかかってきます。繰り返し使っていると手数料で、数十万円単位のお金を無駄にすることにもなり兼ねません。

借金返済のお金を作るために「固定費」「生活費」の支払を分割払いに頼ろうとしているのであれば、それは今すぐに辞めるべきです。状況は悪くなる一方でしょう。

借金問題を根本的に解決するなら「借金減額診断シミュレーター」がおすすめです。

減額診断サービスを使えば、誰にもバレることなく、借金がいくら減額できるか無料で確認できます。家族に影響が出たり、キャリアが不利に働くことはありません。

借金を滞納すると「差し押さえ」となり、身動きが取れなくなってしまいます。最悪の事態に陥らないためにも、気づいたその時に対策を打っておきましょう。